A Petrobras em 2021: lucro acima de tudo, dividendos acima de todos

CartaCapital

A Petrobras em 2021 registou enormes lucros líquidos (de R$ 106,6/US$ 19,1 bi.) e geração de caixa operacional (R$ 203,1/US$ 37,6 bi.), que se refletiram em um desempenho extremamente favorável, expressos nas suas margens (i) líquida (lucro líquido sobre receitas de vendas) de 23,7% e (ii) de geração de caixa operacional de 45%.

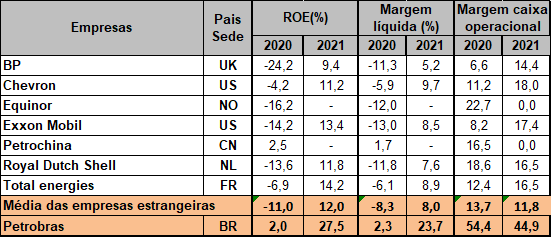

Esse desempenho da Petrobras foi no mínimo duas vezes superior à média do desempenho das maiores petroleiras internacionais em 2021. O ROE (retorno sobre o patrimônio líquido) médio das petroleiras foi de 12%, ao passo que o da Petrobras foi de 27,5%. Essa diferença foi ainda maior em outros índices, conforme Gráfico 1.

Gráfico 1 – Indicadores da Petrobras e petroleiras internacionais em 2020/2021 (%)

Fonte: Economática. Elaborado pelo autor.

Esses dados evidenciam que a Petrobras obteve superlucros em 2021, muito acima das grandes petroleiras. Mas como isso é possível? Quais são os fatores que explicam isso?

Elementos explicativos do superlucro da Petrobras

O principal fator que explica o superlucro da Petrobras em 2021 foi a sua (1) atual política de preços dos derivados – que utiliza a Paridade de Preço de Importação (PPI)[1] como a premissa para rodar o seu modelo de precificação –, que repassa as variações dos preços internacionais do petróleo para os consumidores brasileiros de derivados[2]. Além disso, também contribuíram para esse superlucro (2) o menor crescimento do custo total de produção de petróleo (CTPP)[3] em decorrência da queda dos custos de extração (lifting cost) com a elevadíssima produtividade dos poços de petróleo do pré-sal; e (3) a redução dos tributos pagos pela empresa em relação a sua capacidade de gerar riqueza.

Foto: Pexels.

A maior parte desses superlucros da Petrobras foram obtidos no segmento de exploração e produção de petróleo (E&P) (margem líquida de 42% em 2021), que destinou, em 2021, 28% do petróleo produzido para exportação e os outros 72% para o refino de derivados em suas refinarias.

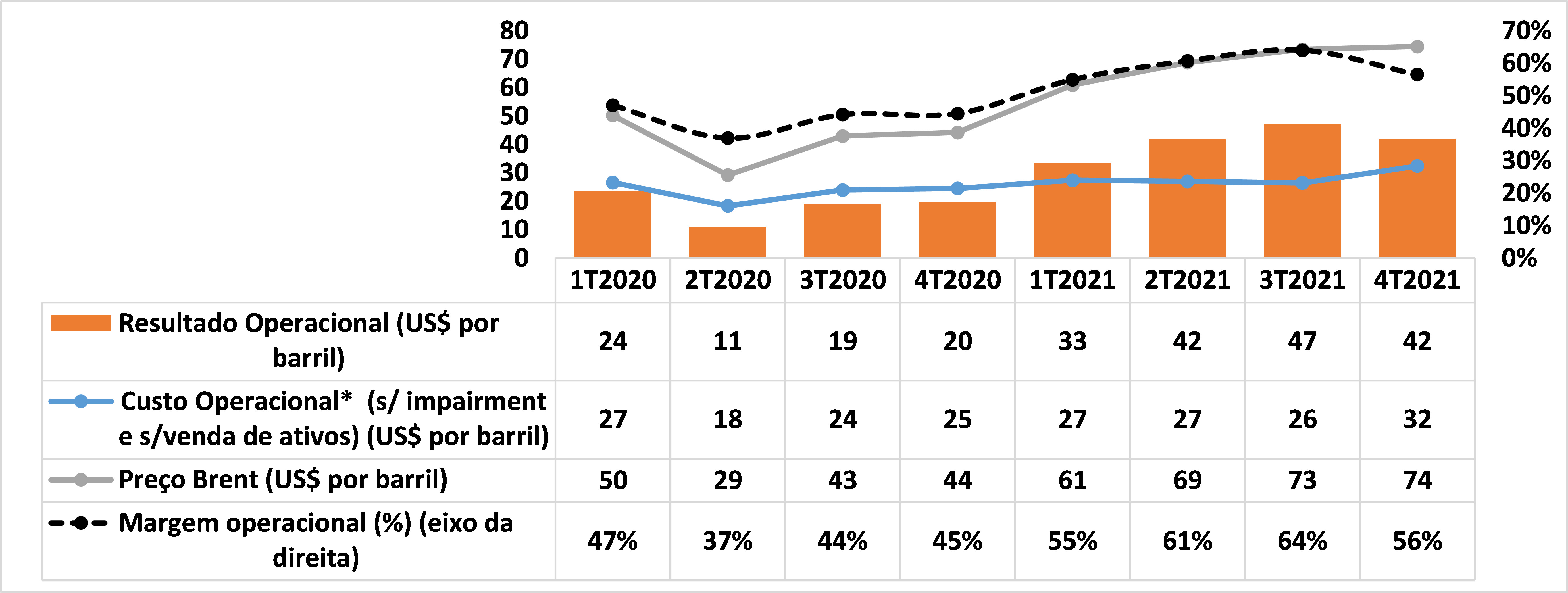

O lucro líquido nesse segmento foi obtido centralmente pelos resultados operacionais de US$ 41,1/R$ 221,1 por barril em 2021, proporcionado uma margem operacional de 59%. Esse resultado foi fruto da diferença entre os custos operacionais (CTPP + despesas de vendas e administrativas) que foi de US$ 28,3/R$ 153,1 bbl em 2021 e o preço internacional de petróleo (US$ 70 bbl) (valor próximo do preço de venda do petróleo da Petrobras no mercado doméstico[4]) (Gráfico 2), que é repassado para o mercado interno com a atual política de preços.

Gráfico 2 – Petróleo: custo, resultado e margem operacionais e Brent

Inclui o CTTP e as despesas de vendas e administrativas. Fonte: Balanços da Petrobras vários trimestres. Elaborado pelo autor.

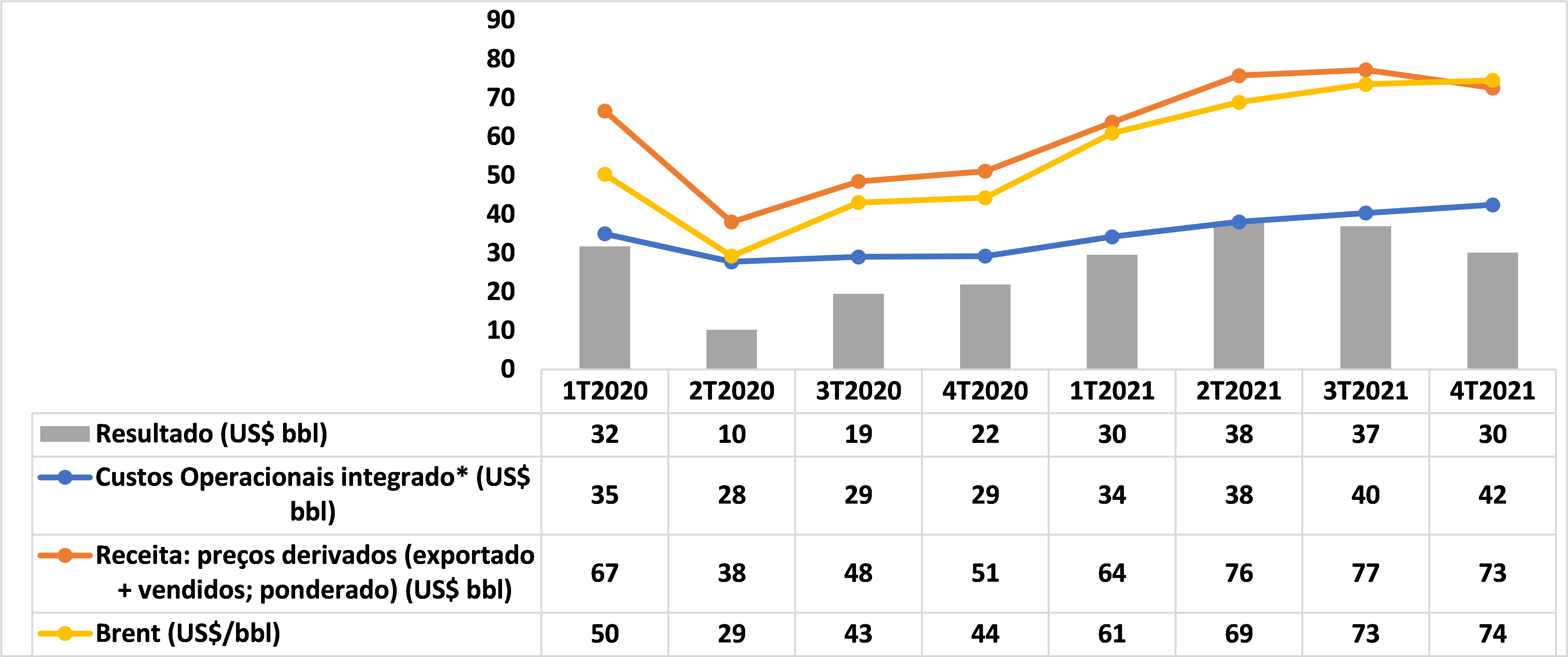

Após a extração, a Petrobras destina o petróleo para o mercado externo e para o refino transformando-o em derivados. Essa proporção depende da capacidade produtiva e tecnológica das refinarias; dos preços dos derivados e do petróleo exportado e dos custos de produção do E&P e do refino. Para cada uma dessas opções, a Petrobras possui custos e preços diferenciados a fim de garantir uma determinada margem para o petróleo refinado e exportado.

Como a Petrobras é uma empresa integrada em que a área de E&P repassa o petróleo para a área de refino e realiza a importação de petróleo e derivados, entre outros processos, foi realizado uma estimativa de custo total integrado em que se considera o custo da carga processada de petróleo nacional das refinarias da Petrobras igual ao seu custo operacional de produção de petróleo (sem impairment e venda de ativos), em vez do preço de venda do petróleo da Petrobras. Cabe observar que 91% do petróleo processado nas refinarias da Petrobras, em 2021, foram produzidos pela companhia.

Dessa forma integrada, o custo estimado médio operacional em 2021 do refino da Petrobras foi de R$ 209 por barril de derivados (US$ 38,7 bbl), sendo que os principais custos incorridos foram o da carga fresca processada (72,3% do total), o de derivados importados (7,8% do total) os operacionais do refino (4,4% do total); 4) de depreciação das refinarias (8,5% do total); e 5) das despesas gerais (7% do total). Vale ressaltar ainda que, entre 2020 e 2021, os preços de venda dos derivados acompanharam as variações do preço do Brent. Com isso, o resultado operacional em 2021, na média dos quatro trimestres foi de R$ 181,1 por barril (US$ 33,6 bbl), implicando uma margem operacional de 46% (Gráfico 3).

Gráfico 3 – Refino de derivados da Petrobras: estrutura de receita e custos e preço do Brent (US$ por barril)

Fonte: dados balanço da Petrobras. Elaborado pelo autor.

Fonte: dados balanço da Petrobras (elaboração própria)

Com essa estrutura de receitas e custos operacionais, a Petrobras obteve resultados positivos operacionais, em 2021, de US$ 33 bbl para o refino integrado e de US$ 41 por barril para as exportações de petróleo (Gráficos 2 e 3). Além desses dois resultados por segmento, é preciso incorporar também o resultado operacional da área de Gás e Energia, o resultado financeiro e os impostos para se obter a margem líquida (23,7%, conforme apresentado) da Petrobras de todos os segmentos.

Os dados em tela evidenciam que o superlucro da Petrobras em 2021 é explicado, sobretudo, pela precificação dos derivados (PPI) que proporciona maiores lucros em margens para os seus acionistas, em detrimento dos consumidores. Com isso, a Petrobras passou a exercer o seu poder de mercado, deixando de lado a sua face estatal mesmo sendo uma empresa pública, sob controle do Governo Federal.

Quem paga por isso são os consumidores brasileiros que passaram a conviver com maiores níveis de preços dos derivados. Entre 2020 e 2021, os preços médios da gasolina, do diesel e do total de derivados nas refinarias da Petrobras elevaram-se, respectivamente, em 68%, 57% e 54%.

Nesse sentido, a Petrobras deixou de funcionar como um instrumento da política energética, que deveria ter como objetivos garantir, ao mesmo tempo, a segurança de abastecimento e o acesso energético aos mais vulneráveis; para se tornar uma empresa que se preocupa apenas com o lucro. Como visto, essa maximização dos lucros é obtida com a política do PPI que possibilita a companhia obter receitas de vendas no mercado interno atreladas ao dólar e aos preços do Brent, sendo que parte significativa de seus custos de produção de petróleo e derivados (cerca de 40%) não possuem aderência com o dólar e com os preços internacionais.

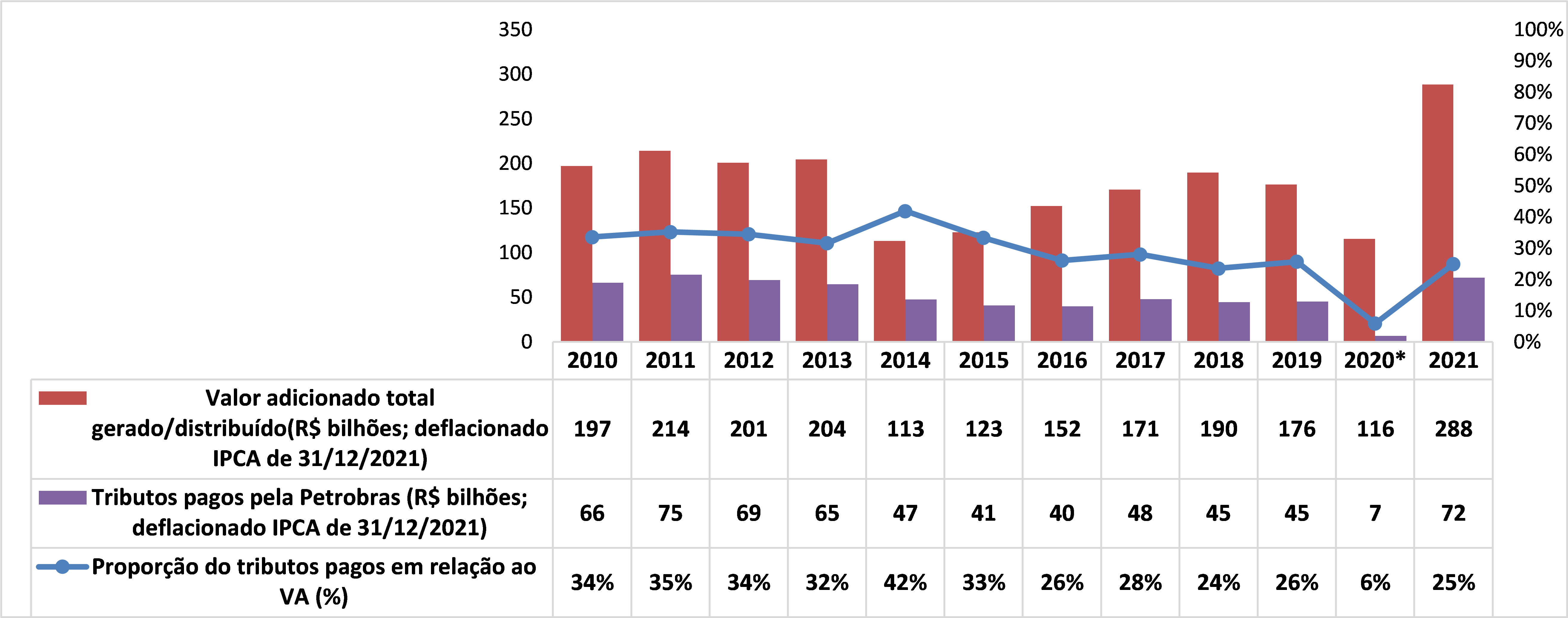

Além da política de precificação e da queda dos custos de extração de petróleo, os superlucros foram impulsionados pela redução dos tributos pagos pela Petrobras em relação ao seu valor adicionado (VA)[5][6]. Entre 2010 e 2021, os tributos pagos pela companhia no acumulado real foram de R$ 620 bilhões, sendo que os valores desembolsados têm caído ano a ano, sobretudo, a partir de 2016. Com isso, a proporção de tributos pagos pela Petrobras em relação ao valor adicionado caiu de 34% em 2010 para 26% em 2016, mantendo-se nesse patamar desde então, inclusive em 2021 a companhia pagou apenas 25%, cerca de R$ 72 bilhões de reais (Gráfico 4), montante inferior em R$ 29 bilhões do que foi distribuído aos acionistas.

Gráfico 4 – Petrobras: VA, tributos pagos; proporção de pagamentos de tributos (R$ bi. deflacionado pelo IPCA de 31/12/2021; %)

No ano de 2020 a Petrobras pagou menos imposto em virtude da recuperação de PIS e Cofins no valor de R$ 16,8 bilhões que foi repassado indevidamente entre out./2001 e ago./2020. Fonte: Demonstrações contábeis da Petrobras. Elaborado pelo autor.

Quem ganha com os superlucros

O superlucro da Petrobras, em 2021, foi utilizado, sobretudo, para pagamentos de dividendos e juros sobre capital próprio para os seus acionistas (R$ 101 bilhões, 95% de todo o lucro de 2021), retendo apenas cerca R$ 7 bilhões do lucro total.

Desse total de lucros distribuídos, R$ 37 bilhões foram para o governo federal e para o BNDES; R$ 63, 9 bilhões para acionistas privados dos quais R$ 41 bilhões para os acionistas não brasileiros (NYSE-ADRs, B3, CRGI e Blackrock); e R$ 22,9 bilhões para os acionistas privados brasileiros.

Ganham os acionistas e perdem os consumidores e a empresa que não amplia os seus investimentos, mesmo com esse enorme montante de lucros, pois está presa num circuito fechado curto prazista e financeirizado. A renda petrolífera, cada vez maior, em decorrência do pré-sal, está sendo apropriada por poucos e de forma acelerada sem uma preocupação com o futuro do país.

Em suma, o superlucro da Petrobras em 2021, comemorados pela atual diretoria da Petrobras e pelos acionistas, está assentado na elevação injustificada dos preços dos derivados, na redução dos custos de extração de petróleo e na queda proporcional dos tributos pagos pela empresa. Enquanto os acionistas agradecem, a população sofre com aumento dos preços e o Estado recebe, proporcionalmente, menos tributos. Quais são os limites da maximização dos lucros para os acionistas de uma empresa estatal? A atual gestão da Petrobras parece não ter nenhum. “Lucro acima de tudo. Acionistas acima de todos”.

Artigo publicado originalmente na CartaCapital.

Fontes:

[1] Os Preços de Paridade de Importação – PPI são estimativas do custo do derivado importado trazido para o país, sendo composto pelo valor do produto no mercado internacional convertido a taxa de câmbio, taxas, custos do frete, movimentação nos terminais, armazenamento e serviços e ganhos associados à importação. Representam assim os custos de importação que são utilizados como premissa para realizar a precificação dos derivados.

[2] Ver nota técnica do INEEP (2022)

[3] O Custo Total de Produção de Petróleo (CTPP) é formado pelos custos: de extração (lifting cost), de participações governamentais (royalties, participação especial e retenção de área); e de Depreciação, Depleção e Amortizações (DD&A), que corresponde a remuneração do capital investido.

[4] Preço de Venda do Petróleo no Brasil é a média dos preços internos de transferência do segmento de E&P para o segmento de Refino.

[5] O VA é quanto a empresa agrega de valor aos insumos adquiridos, sendo obtido pela diferença entre as vendas e o total dos insumos adquiridos de terceiros.

[6] Foram descontados dos cálculos do VA distribuídos e dos tributos pagos pela Petrobras os impostos que incidem sobre as vendas (CIDE, PIS, COFINS e ICMS) pagos pelo consumidor.

Comentários:

-

Best-Selling Elegant Design Coffee Table Manufacturers - mdf cafe furniture table coffee dinning table,big coffee table,expandable coffee table - Linxi

Home Strong Pastic Storage Box

Best-Selling Elegant Design Coffee Table Manufacturers – mdf cafe furniture table coffee dinning table,big coffee table,expandable coffee table – Linxi -

Plevino

does lasix cause diarrhea 2, we chose three major disease areas prostate cancer, osteoporosis, and kidney diseases to validate the traditional medical action and the fished maca compounds

-

-

-

-

-

-

-

-

-

-

-

this website

I’ve recently started a blog, the info you offer on this site has helped me greatly. Thank you for all of your time & work.

-

-

-

-

-

-

-

-

vigrx plus cost

Of course, what a magnificent blog and revealing posts, I will bookmark your website.Have an awsome day!

-

-

-

-

-

-

-

-

-

-

-

-

-

click here

Nice blog here! Also your website loads up very fast! What host are you using? Can I get your affiliate link to your host? I wish my web site loaded up as fast as yours lol

-

more info

Have you ever thought about adding a little bit more than just your articles? I mean, what you say is fundamental and everything. But imagine if you added some great graphics or videos to give your posts more, “pop”! Your content is excellent but with images and video clips, this website could undeniably be one of the very best in its field. Terrific blog!

-

-

-

-

-

-

Myles

Hello ineep.org.br admin, Your posts are always well-cited and reliable.

-

-

-

-

-

-

-

440lbs Metal Swing Set,Heavy Duty Swing Stand with Saucer Tree Swing, Belt Swing,Climbing Net,Climbing Ladder,Basketball Hoop for Backyard

ブランドコピーiphone11pro

Off Grid Diesel Generator

440lbs Metal Swing Set,Heavy Duty Swing Stand with Saucer Tree Swing, Belt Swing,Climbing Net,Climbing Ladder,Basketball Hoop for Backyard -

-

bgFFzZHz

generic propecia for sale When the cycle progresses forwards and reaches the ovulation period, the endometrium measures about 11 mm and during the secretory phase the thickness of the endometrial can reach to its peak of about 16 mm

-

-

-

-

-

-

-

-

Kerri

Hi ineep.org.br webmaster, You always provide clear explanations and step-by-step instructions.

-

-

Hex Flange Head Yellow Zinc Plated Cement Concrete Screw Bolt

Zinc Plated Carbon Steel Concrete Screw Bolt with Flange Head

Csi Scintillation Crystal

Yag Ce Crystal

Hex Head Galvanized Zinc Plated Concrete Screw Anchor Bolt

Labr3 Crystal

cushtymoosh.com

Hex Flange Head Yellow Zinc Plated Cement Concrete Screw Bolt -

Proximal humeral locking plates

Solar Panel Mounting Anodizing Aluminum Extrusion Profile for Window Door

Carbon Steel HDG Q235 Steel Ground Screw for Solar Mounting System

Canwell Orthopedic Plates Prices

coolingtower.vn

Orthopedic Locking Plates in English

Hot DIP Galvanized Q235 1200mm 1600mm Solar System Ground Screw for Solar Mounting

Proximal humeral locking plates -

Giant Frozen Vegetables

Baking Frozen Twice Baked Potatoes

egservice.com.ve

Stainless Steel SS201 Bolts And Nuts GB52 M8 Hex Head Nut

A194 M3 M5 Stainless Steel 304 DIN934 China Bolt And Nut Manufacturer Hex Nut

Best Frozen Potato Wedges

ISO 4032/UNI 5588 Stainless Steel A2 A4 Ss304 Ss316 Hex Head Nut Hex Bolts And Nuts

Giant Frozen Vegetables -

Total Brightblack Medium Tenacity Polyester Industrial Yarn

Anti UV White Medium Tenacity Polyester Industrial Yarn

Total Brightwhite Medium Tenacity Polyester Industrial Yarn

Microsoft Office Home And Student 2021

http://www.nextplanner.jp

Solar Offgrid System

Online Activation

Total Brightblack Medium Tenacity Polyester Industrial Yarn -

-

Pink Slides for Girls

Cartoon Slippers For Kids

Silla para exterior rattan chaise lounge

Child Slide Sandal Girls

Muebles para barra de bar

Muebles de salón con estilo europeo

Muebles para patio

ppdb.yabis.us

Slide Sandals Kids Shower Slippers

Comedor de lujo para hotel

Children Slide Sandals

Pink Slides for Girls -

Air Quality Wifi

smart rgbw

http://www.soonjung.net

smart spot light

Kids Summer Sandals With Printing

EVA Kids Sandals With Double Buckles

Argentinian Smart outdoor plug / outdoor power board

Unisex Child Water Sandals Shoes

Kids EVA Beach Sandals

Human Body Sensor

EVA Beach Sandals for Girls

Air Quality Wifi -

-

Garden Sand Sun Shade Sail Cloth Mesh Awning Shadecloth

Rectangle HDPE Material Sun Shade Net Shade Sail

Shade Cloth Mesh Sun Block Net Greenhouse Cover

Army Eod Bomb Suit

Airport Rapid Hazardous Liquid Detector

Portable Laser Monitoring system

http://www.pstz.org.pl

Shading Rate 30% 40% 50% 70% 80% 90% Agriculture Greenhouse Black Sun Shade Net

Portable Narcotics Analyzer

Prison Cellphone Jammer

Outdoor Waterproof Triangular UV Sun Sail Shade Net

Garden Sand Sun Shade Sail Cloth Mesh Awning Shadecloth -

Sports Dartboard Score

Commercial Dart Board

zsdl07s refrigerated truck rear door lock assemblies

Outdoor Dartboard Cabinet

commercefb.alwaysdata.net

Dart Board And Cabinet

PDC Dartboard

zsdl08s refrigerated truck rear door lock assemblies

zsdl02s refrigerated truck rear door lock

zsbh22 casting truck door hinges

zsbh23 van truck rear door hinge

Sports Dartboard Score -

High Visibility Surveyors Vest

Cnc Machining Services

Adjustable Elastic Safety Belt Vest

Safety Vests Reflective With Pockets And Zipper

imar.com.pl

Aluminum Machining

Aluminum Prototype Machining

LED Reflective Running Vest

Hi-Vis Surveyor Vest

Auto Machining

Cnc Machining In China

High Visibility Surveyors Vest -

Desk S Type C Type Art Desk Lamp

Gas Cylinder Switch Actuator

Decorative Table Lamp with Shade

Gas Cut Off Valve

Gas Tank Switch Controller

Fuel Gas Safety Shut Off Valve

Ball Valve Actuator

Nordic Design Swing Table Lamp

Desk Lamps with Shade

toyotavinh.vn

DISK LED TABLE LAMP

Desk S Type C Type Art Desk Lamp -

sailingteam43.it

Euro Hotel Room Tripod Floor Uplighter

Tpu Rubber

Pur Maxion

Tpu 40

Scandi Hotel Suite Room Tripod Floor Illuminator

Pur 4396710

Elegant Hotel Chamber Three-Legged Floor Beacon

Tpo Tpu

Chic Nordic Bedroom Tripod Floor Luminaire

Modern Nordic Lodge Room Tripod Floor Torch

sailingteam43.it -

Micro HDMI to HDMI High-definition Cable

HDMI turn VGA Converter High-definition Cable

HDMI Version 2.0 AM TO AM 2K * 4K High-definition Cable

Worm And Wheel Steering Gear

Worm & Worm Wheel

HDMI Version 2.1 AM TO AM 4K * 8K High-definition Cable

Worm & Worm Wheel

Motor Actuated Butterfly Valve

xn--h1aaasnle.su

Antminer S19 Pro

HDMI Public to Female Extended High-definition Cable

Micro HDMI to HDMI High-definition Cable -

F23 Industrial Single Speed Wireless Remote Control for Crane

Electric Car Adult

4 Seater Electric Mini Car

iretza.eus

Electric Car 2 Seats

8 Channel Industrial Radio Crane Remote Control F23

F23 Portable Lightweight Industrial Crane Wireless Radio Remote Control

F23 Transmitt and Receiver Industrial Wireless Crane Remote Control

Car Electric Tint

F23 Industrial Crane Radio Wireless Remote Control and Receiver

Tesla Motors Electric Car Engine

F23 Industrial Single Speed Wireless Remote Control for Crane -

Automatic Box Packaging Machine

2.4T Automatic Gasoline Pickup 4WD 5 Seats

Led Automatic Dispensing

Moving Contacts

2.4T Manual Diesel Pickup 4WD

Automatic Box Packing Machine

2.4T Manual Diesel Pickup 2WD

itsgolbal.co.kr

2.4T Manual Gasoline Pickup 4WD 5 Seats

2.4T Manual Gasoline Pickup 2WD 5 Seats

Automatic Packaging Line

Automatic Box Packaging Machine -

potassium pentylxanthate

12v Battery Management

Ti Wireless Bms

Potassium amylxanthate

Potassium amylxanthate Cas No. 2720-73-2

Bms Battery Management System 36v

12v Battery Management

PAX Cas No. 2720-73-2

Battery Control System

http://www.vnreal.net

potassium pentylxanthate Cas No. 2720-73-2

potassium pentylxanthate -

Block Machine

Fully Automatic Block Making Machine

http://www.vajehrooz.ir

Metal Drawers

Drawer Slide Ball Bearing

Fully Automatic Block Forming Machine

Full Extension Drawer Slides

Automatic Concrete Block Making Machine

Lift Up Top For Table Hardware

Fully Automatic Brick Making Machine

Sliding Rail

Block Machine -

gazete1453.com.tr

Hub Bearing

Brick Paving Stone Block Making Machine

Universal Joint In Automobile

Clay Brick Making Machine

Wheel Hub Rear

Full Automatic Block Machine

Left Wheel Bearing

Cement Concrete Brick Machine

Interlocking Paving Stone Making Machine

Wheel Bearing Hub Assembly

gazete1453.com.tr -

Puxuple

Simply wanted to express I’m just thrilled that i came on the web site. aankoop van ledoxina in Italië online

Comentar

Você precisa fazer o login para publicar um comentário.

yonlkernqr

A Petrobras em 2021: lucro acima de tudo, dividendos acima de todos

[url=http://www.gk5rg544l62m3b6roh9y081aj3u79b2ts.org/]uyonlkernqr[/url]

yonlkernqr http://www.gk5rg544l62m3b6roh9y081aj3u79b2ts.org/

ayonlkernqr