Petrobras segue receita de Salles e aproveita para “passar a boiada”

CartaCapital

Edifício sede da Petrobras na Avenida Chile, centro do Rio. Foto: Agência Brasil.

Na sexta-feira 24, a Petrobras divulgou uma notícia um tanto quanto inusitada. Em meio a comunicações recorrentes de privatizações milionárias, a estatal anunciou a venda – em um site de leilões públicos – de três plataformas de produção de petróleo pelo preço de 1,45 milhão de dólares. A título de comparação, uma unidade nova de produção FPSO custa entre 500 a 800 milhões de dólares, segundo os cálculos do consultor Adam Muspratt para o site Oil and Gas iQ. Isso levando-se em conta apenas o valor da unidade, sem considerar os demais custos de instalação.

As três plataformas eram unidades semissubmersíveis localizadas na bacia de Campos, com capacidade de produção 25 mil barris de petróleo/dia, em águas rasas e semirasas. As três estão paradas, mas com todos os certificados em dia e aptas a produzir, com complexos sistemas de produção, refrigeração e filtragem de água, entre outros.

A alienação destas plataformas se insere na estratégia da direção da companhia de focar suas atividades de exploração e produção de petróleo (E&P) na província do pré-sal, colocando à venda – ou mesmo interrompendo a produção – as demais áreas onde a empresa atua. Esse processo de parada de produção exigirá o descomissionamento de vários campos e a venda como sucata de unidades de produção situadas nestas áreas.

A direção da Petrobras comunicou que implementará o descomissionamento de 18 campos de petróleo na plataforma continental (mar), com parada total de produção, fechamento dos poços, recuperação ambiental da área e venda de unidades plataformas. É exatamente esse o caso das três plataformas.

A abrupta queda do preço do petróleo na segunda quinzena de março – reflexo da forte contração da demanda por combustíveis líquidos e consequência da pandemia mundial de COVID-19 – assim como da falta de acordo para redução da produção entre os principais países produtores de petróleo, criou as condições para a direção da Petrobras tomar a decisão de agilizar sua estratégia.

Vendo-se obrigada a reduzir sua produção por conta dessa mudança de cenário, a Petrobras deixou de produzir 58 mil barris de petróleo nestes campos de uma hora para outra, acelerando a venda ou a interrupção de várias unidades de produção não prioritárias para a nova estratégia da empresas. Além disso, a Petrobras aproveitou-se da queda dos preços do barril do petróleo para realizar gigantescos processos de impairments, que têm como consequência uma forte desvalorização dos ativos de exploração e produção. Isso porque a estatal, ao adotar parâmetros rigorosos e supondo que os preços do petróleo ficarão extremamente baixos nos próximos anos, diminuiu a expectativa de geração de receitas desses ativos no longo prazo.

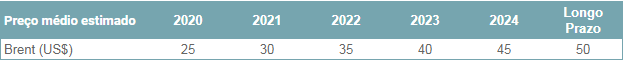

O cenário econômico traçado para embasar essa decisão é bastante questionável, principalmente no tocante às projeções para o preço do petróleo, destacadas abaixo. Apesar disso, o fato é que a Petrobras destruiu 64,24 bilhões de reais por meio do processo de redução do valor recuperável dos ativos (impairments).

Quadro 1 – Estimativas de Preços do Baril/Brent Utilizadas nos Cálculos da Petrobras

Fonte: Petrobras.

A utilização de preços subestimados implicou na diminuição das estimativas dos fluxos de caixa a serem gerados nas unidades produtivas da empresa, o que tornou vários destes ativos antieconômicos de uma hora para outra. Isso levou a decisões de parada de produção. O quadro 2, abaixo, apresenta o comportamento real dos preços.

Quadro 2 – Preço do Barril do Brent no Primeiro Semestre de 2020

Fonte: Ineep.

Como se pode observar, os preços reais ficaram muito acima das estimativas utilizadas pela estatal. Uma estimativa do Instituto de Estudos Estratégicos de Petróleo, Gás Natural e Biocombustíveis (Ineep) aponta que os preços médios em 2020 devem ficar um pouco acima de 35 dólares por barril. Foi essa estimativa de valor para o ano de 2020 que a Shell, por exemplo, utilizou para realizar seus testes de impairments.

Em junho de 2020, o preço já estava no patamar esperado pela Petrobras para o ano de 2023. O preço médio ponderado pela produção ficou em 50,63 dólares nos seis primeiros meses do ano, e em 33,59 dólares entre os meses de abril e junho, período agudo da crise.

Apesar da realidade confrontar as estimativas da empresa, a direção da Petrobras não revisou sua decisão de destruir 64,24 bilhões de reais. Mais do que isso, ela manteve sua estratégia de parar ou mesmo encerrar a produção em campos menos produtivos e acelerou o descomissionamento de poços, o que vai implicar em novos eventos de venda de plataformas, aptas a produzir petróleo e gerar lucro para a companhia, como sucatas em casas de leilão. Estão aproveitando a crise para passar a boiada.

Artigo publicado originalmente na CartaCapital.

Comentários:

Comentar

Você precisa fazer o login para publicar um comentário.

Carl Zeller

Thanks for your personal marvelous posting! I quite enjoyed reading it, you might be a great author.I will make certain to bookmark your blog and may come back someday. I want to encourage one to continue your great work, have a nice morning!