Preços dos combustíveis: controvérsias, acionistas e políticas

Sem mudança política para o setor, as mudanças do PPI

são de curto prazo e não sustentáveis. Assim, não há saída para o preço dos combustíveis.

Introdução

Os preços dos derivados de petróleo, e agora também do próprio gás natural, assumem papel central nos debates da política econômica, toda vez que os ciclos internacionais de preços são de crescimento, com as taxas de cambio depreciando as moedas nacionais, os mercados internos necessitando de matérias-primas, ou dos próprios derivados

importados, para atender a demanda doméstica.

Essa situação torna-se mais critica quando a renda dos consumidores está em queda ou estagnada, o desemprego é crescente e as famílias comprometem mais e mais seus orçamentos familiares com os combustíveis.

Nos países em que essa demanda é pequena, em relação ao volume de exportações de petróleo ou de gás natural, há mecanismos de compensação, com o aumento das exportações ampliando a entrada de divisas estrangeiras, segurando a depreciação da moeda nacional, e/ou aumentando as receitas fiscais, via impostos sobre os ganhos adicionais das exportações. Naqueles países em que as empresas estatais são controladoras de capacidade de refino suficiente para atender os mercados nacionais, a volatilidade dos preços internacionais não é repassada para os consumidores domésticos e os preços flutuam menos e, geralmente são inferiores aos níveis internacionais. Nos países em que as empresas privadas dominam, a regulação assume papel preponderante, buscando reduzir os impactos de curto prazo das flutuações de preços, ampliando a importância da geopolítica e da pressão, até militar, sobre os produtores.

» Leia também outros artigos sobre Estratégias nacionais e empresariais. Clique aqui.

Se a dependência das importações aumenta, se a capacidade de refino nacional é insuficiente para atender a demanda local, se os estados não querem intervir, se as estatais são desintegradas focando apenas em parte do sistema de produção e consumo, se as empresas são livres para exportar sua produção nacional de petróleo, os efeitos são

inevitáveis: preços altos, maior miséria e desigualdades.

A relevância do tema e sua importância estratégica se revelam também na ampliação do conceito de segurança energética, componente fundamental para as políticas de Segurança Nacional das grandes potencias, em que a disponibilidade de fontes de energia é considerada como pilar fundamental da Soberania Nacional. O conceito de segurança energética vai mais além da disponibilidade de fontes primárias de energia, para incorporar a dimensão da possibilidade dos cidadãos e cidadãs serem capazes de ter acesso a elas. Nesse sentido, o preço dos combustíveis passa a ser fundamental para

a Segurança Nacional, principalmente em momentos de alta dos seus níveis internacionais.

Gravidade da situação brasileira

No caso do Brasil, estamos combinando situações que tornam a questão extremamente crítica:

1. O ICMS, maior tributo indireto sobre os preços de combustíveis, que é uma percentagem fixa sobre o preço das bombas, reajustado a cada quinze dias, não tem condições, nem de aumentar, nem de diminuir os preços, a menos que os produtores, refinadores e importadores assim iniciem o processo de alta ou de baixa. Seu congelamento por um tempo minimiza o crescimento somente no curto prazo.

2. O Brasil vem estimulando, desde 2015/2016, a importação de derivados, com redução de carga processada das refinarias da Petrobras, estímulos para a instalação de empresas importadoras no país e preços que viabilizam economicamente esse empreendimento. Uma escolha de política econômica que amplia, e não reduz, a dependência dos preços domésticos aos preços internacionais.

3. A Petrobras, que era uma empresa integrada, atuando na produção de petróleo, refino e distribuição de derivados e importadora, otimizando seu parque refinador como um todo para a produção dos derivados mais demandados no

país, vendeu sua distribuidora, que hoje é 100% privada, vendeu já algumas refinarias e está em processo de desmonte de seu parque de refino, além de reduzir suas atividades na logística. Fatiando seu parque refinador, as refinarias isoladas serão otimizadas de acordo com as unidades de processo que cada uma dispõe, aumentando o custo sistêmico, sem levar a aumento da competividade, pois os mercados são na realidade monopólios regionais.

4. Recentemente, sob pressão, as refinarias voltaram a crescer a sua utilização, ampliando o uso do petróleo acionalmente produzido como carga fresca processada, aumentando a produção brasileira de derivados.

5. Na produção, a Petrobras foca os investimentos no pré-sal, das áreas sob sua participação, dirigindo cada vez mais a sua produção para exportações de petróleo cru. Imagine o que seria da empresa se os gigantescos investimentos para desenvolver os campos do pré sal não tivessem sido realizados nos governos anteriores a Temer. Hoje, o pré sal, que já foi considerado como inviável comercialmente, responde por mais de dois terços da produção brasileira.

6. Ao adotar a Política de Paridade de Importação (PPI) para os derivados de petróleo, a Petrobras é coerente com a política do governo de estimular as importações dos mesmos e possibilitar a entrada de novos concorrentes com a própria Petrobras nas suas vendas dos derivados, importando ou via compra das refinarias. Do ponto de vista exclusivamente empresarial, é uma posição suicida, na medida em que a consequência é a redução de sua participação no mercado e

ampliação dos riscos de dependência crescente aos ciclos dos preços do petróleo cru, diminuindo as vantagens, buscadas pelas maiores empresas de petróleo do mundo, sejam privadas ou estatais, de aumentar sua integração do poço ao posto,

suavizando os movimentos futuros do seu fluxo de caixa.

7. Os seus lucros, dos maiores do mundo, são a contrapartida da volta do uso da lenha em substituição do gás de cozinha nos lares mais pobres, do peso da gasolina nos orçamentos apertados dos segmentos de renda média, com salários

reduzidos e dificuldades com a crise, e nos custos do transporte, afetando todos os setores da economia, impulsionando a inflação.

8. Os governos, sejam o federal, os estaduais ou municipais, vivem situação de penúria fiscal, inviabilizando programas significativos de estabilização e suavização de flutuações de preços, apesar das tentativas do Vale-Gás para o GLP e do vale-diesel, para os caminhoneiros, e congelamento da parcela de ICMS nos preços finais, depois das contrações dos impostos federais sobre os combustíveis. Com a continuidade da elevação dos preços internacionais, todas as medidas são transitórias e insuficientes.

Frente a essa situação, vem a pergunta clássica: Que fazer?

Em primeiro lugar, há que se considerar a política geral do governo, depois da derrubada de Dilma, de caminhar para desconsiderar a importância do papel estratégico do petróleo e mover-se celeremente para soluções de mercado para solucionar os problemas de abastecimento do país, em uma verdadeira corrida para o precipício.

Os defensores desses mitos ultraliberais, de que o mercado é suficiente para enfrentar crises de abastecimento e de preços, vão na contramão das políticas de segurança nacional, nos seus aspectos de segurança energética, das grandes potencias do mundo, que buscam a intervenção dos Estados para garantir a soberania e o abastecimento de produtos, absolutamente estratégicos para a continuidade da vida econômica e social dos países. Os lucros das empresas privadas devem se submeter às necessidades de abastecimento nacional. Não no Brasil.

Dessa forma, retomar a importância da política de abastecimento, com horizontes para a expansão do refino e redução da dependência das importações é parte fundamental de políticas para enfrentar, no longo prazo, os efeitos das variações internacionais de preços sobre a vida do povo brasileiro. Refinarias levam tempo para serem construídas e não são muito atraentes para o investimento privado. No mundo, a expansão do refino se concentra em países grandes produtores de petróleo, no Oriente Médio e nos grandes consumidores, como a China e a Índia. Em todos, projetos de investimento como parte fundamental da política nacional de combustíveis.

Mas essa é uma solução de longo prazo. E nos curto e médio prazos?

Há de se desestimular as exportações de petróleo cru, e capturar para o governo, parte dos ganhos advindos do ciclo de preços altos, principalmente considerando que os custos de produção brasileiros são muito baixos, dada a produtividade dos reservatórios do pré-sal. A introdução de impostos de exportação possibilitaria o financiamento de fundo de estabilização dos preços, de forma diferenciada para os vários tipos de derivados, considerando que os efeitos sociais de subsídios para o gás de cozinha não são os mesmos do subsídio à gasolina, ao diesel ou ao querosene de aviação.

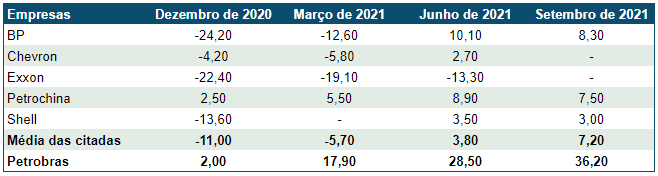

Do ponto de vista da Petrobras, há de se discutir sua política de desintegração e sua subordinação crescente aos interesses de acionistas de curto prazo da empresa. O professor Eduardo Costa Pinto, da UFRJ/INEEP, compilou dados públicos sobre as taxas de Retorno sobre o Patrimônio Líquido (ROE) de várias empresas, mostrando o resultado “escandaloso” da Petrobras.

Além dos discrepantes dados da Petrobras, a Figura também mostra uma das razões das dificuldades de grandes IOCs, como a Exxon e Shell, com seus acionistas privados, dado o seu pífio desempenho no período pós auge da pandemia, apesar da recuperação dos preços internacionais do petróleo, cujo barril do Brent está sendo negociado próximo aos 80 dólares nesse período.

Nenhuma delas tem o efetivo “poder de monopólio”, ainda que não legal, da Petrobras no refino, semelhante ao poder da Petrochina no mercado doméstico chinês. Mesmo com seu mercado recuperando-se rapidamente, a estatal chinesa não parece ter se aproveitado para extrair o máximo de ganho dos consumidores, tendo ROE positivos, maiores do que de outras IOCs, mas muito menores do que os da Petrobras.

Figura 1 Retorno sobre o Patrimônio Líquido (ROE). Algumas petrolíferas 2021.

Fonte: Eduardo Costa Pinto.

A renda petroleira vem da diferença entre os preços praticados e os custos, como na maioria dos produtos. Uma das especificidades do setor de petróleo é sua integração, barreiras à entrada e rendas decorrentes de localização (reservatórios melhor localizados em relação à logística), de produtividade (os poços do pré sal estão entre ao mais

produtivos do mundo), de qualidade (petróleos mais pesados e mais ácidos tendem a ter preços menores), integração com o refino (empresas integradas têm mais estabilidade de receitas) de tal maneira que os produtores “menos eficientes” determinam os preços mínimos, gerando rendas imensas para os produtores “mais eficientes” (as aspas são

propositais!).

No caso da Petrobras, sua contabilidade segmentada por áreas de negócio utiliza os Preços Internos de Transferência (PIT), uma proxy dos preços internacionais, para avaliar os custos da produção de sua carga fresca processada de origem nacional. O seu Preço de Realização das refinarias, assim incorpora o custo, como se sua principal matéria prima fosse adquirida nos mercados internacionais.

No entanto, para avaliação de sua lucratividade corporativa, que é o que interessa aos acionistas, o importante é a diferença dos preços de vendas dos produtos e os seus custos. No caso do petróleo nacional, os custos de produção são muito inferiores aos preços internacionais, o que justifica as enormes margens da Petrobras.

O especialista em petróleo Paulo César Ribeiro Lima¹ tem chamado a atenção da pouca participação do chamado government take na renda petroleira como explicação alternativa para os altos lucros da Petrobras. Nesse sentido, há espaços para políticas de tributação sobre a produção de petróleo e sobre suas exportações, que ajudariam o

governo a capturar parte dos ganhos de curto prazo dos acionistas e repassar para os consumidores e até para financiar projetos de transição energética. É tudo uma questão de escolha política, mesmo sem dar prejuízo aos acionistas, apenas reduzindo seus atuais ganhos.

Se não há custos na escolha entre processar no Brasil e exportar o petróleo cru e se há políticas para estimular a entrada de importadores de derivados e reduzir o papel da Petrobras no refino, a lucratividade para os acionistas aumenta muito, com as exportações de petróleo cru e adoção de uma política de preços doméstica que extraia ao máximo a possibilidade de os consumidores brasileiros adquirirem o produto estratégico para eles. O PPI garante esses lucros astronômicos, com grandes retornos de curto prazo para os acionistas.

Mas existem acionistas e acionistas. Os que estão mais satisfeitos são aqueles que esperam rentabilidade no curto prazo. Alguns especulam no intraday, querendo ganhos entre 11hs e 14hs do mesmo dia, por exemplo! Aqueles que têm uma visão de longo prazo se preocupam.

Vamos ver como se comportaram as ações da Petrobras, em Nova York, em fases de alta e baixa do preço do petróleo, -baixa de 2014-2016, alta posterior, – com ajustes mais lentos e mais contemporâneos dos preços domésticos, – menos oscilações de preços domésticos 2006-2014, mais oscilações posteriores a 2016, – e com a presença de especulação nas negociações com as ações.

Utilizando as cotações de Nova York para as PBR, – ADRs relacionadas com as ações ordinárias com direito a voto, – em comparação com a evolução dos preços do petróleo Brent (curva roxa na Figura 2) se verifica que o “chamado mercado” valorizou a empresa como uma petroleira até 2012, acompanhando as cotações do petróleo no mundo. Depois, por diferentes motivos, a aderência entre preços internacionais e valor de mercado das ações se alterou, atingindo seus valores mais baixos em 2016.

Figura – Preços das ações da Petrobras (PBR) na Bolsa de Nova York (curva azul), preços do petróleo Brent (curva roxa) e volume de transações com PBR (gráfico de barra). 2003-2021

Fonte: Yahoo Finance.

A recuperação posterior ao governo Temer segue trajetória parecida ao preço do Brent, ainda que em patamares muito inferiores aos de 2006-2012. No governo Bolsonaro, a recuperação dos preços internacionais do petróleo Brent, apesar dos enormes lucros da empresa, não parece estar sendo muito apreciada pelos mercados financeiros em relação à Petrobras, uma vez que as cotações de suas ações patinam no mesmo patamar, desde o início da pandemia. No entanto, o volume de transações – representado pelo gráfico de barras na base da Figura, – se mantém alto, nos mesmos níveis, indicando grande liquidez e movimentações especulativas com as ações, de forma muito maior inclusive do que durante a fase de grande declínio do valor da companhia, posterior a 2012. O início da operação Lava Jato, em 2014, contemporâneo a queda dos preços internacionais do Brent, provocou enorme crescimento do volume de transações com as ações da Petrobras, gerando muitos lucros e perdas na troca de mãos dos proprietários. A partir de 2016, os valores começam a se recuperar, realizando novos ganhos, na expectativa de avanço da privatização da companhia.

Como já dito, há acionistas e acionistas! Tanto aqueles mais vinculados a uma pauta de baixo carbono, que estão cada vez mais militantes nas assembleias de grandes petroleiras internacionais, forçando as empresas a implementarem projetos de menor retorno no curto prazo, – os renováveis, – em prol de mais sustentabilidade de longo prazo, quanto os que ainda esperam retornos a partir da utilização de reservatórios de alta produtividade, mas que exigem investimentos de longo prazo, integrados com o refino para reduzir a dependência de ciclos de produtos primários.

Políticas para capturar parte dessa imensa renda petroleira, por parte do governo, com repasses seletivos para consumidores, exige a formulação de novas políticas tributárias, instrumentos de regulação e ação direta do Estado.

Aqui se coloca então a questão da natureza estatal da Petrobras. Hoje a empresa é controlada pelo governo, que tem mais de 50% das ações ordinárias com direito a voto, mas quase dois terços do capital social, incluindo as ações preferenciais estão nas mãos dos acionistas privados, com uma grande parcela de fundos internacionais que operam com os ADRs em Nova York.

A recompra das ações pelo estado, além das dificuldades políticas, se apresenta nesse momento como uma operação economicamente inviável. O valor de mercado da Petrobras beira os 350 bilhões de reais, o que dá, em números redondos, sem considerar a especulação com as ações, um valor equivalente a mais de 230 bilhões para a compra dos dois terços de ações nas mãos dos acionistas privados. O governo brasileiro não dispõe desses recursos.

A compra forçada das ações, e reabertura dos contratos das vendas já realizadas de partes da Petrobras ao mercado, exigiria profundas mudanças no marco legal, sem condições de avanço, dado o caráter conservador do Judiciário e do Parlamento brasileiros.

Por outro lado, a completa privatização da Petrobras, como tenta o governo Bolsonaro, via unificação das ações ordinárias e preferenciais, que imediatamente transformaria a Petrobras em uma empresa privada, também não parece avançar, pelo menos até as eleições de 2022.

A existência de uma empresa estatal, mesmo que aleijada e esquartejada, como está a Petrobras, é um poderoso instrumento de segurança nacional e de intervenção no abastecimento de combustíveis, peça chave da segurança energética. Como diz o “jargão”: “o mercado já precificou” essa situação, penalizando os preços das ações e mantendo o grande volume de transações com elas nas bolsas. Especuladores jogam com as expectativas.

O governo precisa fazer as suas escolhas. Ainda dispõe da maioria dos votos na Assembleia dos acionistas, escolhe a direção e define a estratégia corporativa. Se o objetivo de garantir o abastecimento for definido, a luta por market share se torna parte da estratégia da empresa e os acionistas vão se ajustar a lucros menores no curto prazo, em troca de maior presença no longo prazo e mais suavidade nos movimentos do fluxo de caixa, viabilizando maiores retornos ao longo do tempo.

Por outro lado, há também de se considerar a pauta ambiental de baixo carbono. As pressões para a redução da exposição aos combustíveis fósseis aumentam, apesar da COP 26 demonstrar as dificuldades desses avanços.

A pauta do baixo carbono que está levando algumas petroleiras a anunciar o fim de atividades de exploração e mudanças de suas políticas de refino, aumentando a participação de fontes renováveis nos seus portfólios de projetos e ênfase em políticas de redução das emissões de metano. Há um claro reconhecimento de que essas metas serão mais alcançáveis com a colaboração das petroleiras, mesmo que principalmente as estatais dos países com grandes reservas sejam mais resistentes a essas mudanças.

Nesses países, como é o caso do Brasil, a maior integração com a petroquímica e a busca de ampliação das fontes renováveis dependem mais das políticas de governo, orientando as estratégias das empresas pertencentes ao Estado. Sem essas escolhas, que são muito mais políticas do que econômicas, a transição não ocorre.

Para concluir, os acionistas não especulativos da Petrobras têm a ganhar no longo prazo com mais estabilidade do fluxo de caixa, os investimentos dão retornos pois os reservatórios são altamente produtivos e a política de preços é dependente da política de abastecimento. A transição energética exige mudanças de políticas gerais, incluindo a utilização de estatais que desempenham papel chave na produção de combustíveis. Sem mudança política geral para o setor, as mudanças do PPI são de curto prazo e não sustentáveis. Com Bolsonaro não há saída possível.

Fonte:

1 Lima, P. C. Ribeiro, Esclarecimentos sobre o resultado contábil da Petrobrás no 3o Trimestre de 2021 e o modelo brasileiro. Os altos preços dos combustíveis são a febre, mas não são a infecção. Mimeo. 2021.

Comentários:

-

remergil avec ordonnance mйdicale

remergil avec ordonnance mйdicale prix du mirtazapine 15 mg sur ordonnance

-

-

-

-

-

-

-

-

DIN7981 M3 Steel Cross Recessed Pan Head Wood Self Tapping Screw

DIN7982 Stainless Steel Phillips Cross Recessed Flat CSK Self Tapping Screw

Self-threading Screws Self Tapping Screws for Wood

Pump Solar Inverter

macnetserver.myasustor.com

Invt Frequency Inverter

Photovoltaic Inverters

DIN7981 M3 Steel Cross Recessed Pan Head Wood Self Tapping Screw -

szemelyiedzoiskola.hu

Open Die Forging Definition

Cold Forging Die Material

A2-70 Wholesale metric Stainless steel heavy hexagon Nylon Cap Nuts

Solar Garden Spike Light Makes Your Garden Beautiful

Die Forging Process Open And Closed Die

Stainless Steel SS304 316 Hexagon Domed White Nylon Cap Nuts

szemelyiedzoiskola.hu -

-

The difference between oil free air compressor and oil filled air compressor

Breaker Machine Excavator

How to prepare an impressive candlelight dinner

Rammer Hydraulic Hammer

http://www.zeroboard4.asapro.com

Allied Hydraulic Breakers

Jiangmn COSCO Lighting Company spring outing

The difference between oil free air compressor and oil filled air compressor -

www.nighterbldg.com

Zinc Plated Grade 4 Garde 8 Hex Flange Serrated Nut- DIN6923

Physical Therapy Clinic

Color Zinc Plated Round Base T nuts With Three Brad Hole Tee Nut

Total Rehab

DIN 6923 Carbon Steel Plain Zinc Plated Serrated Hex Flange Nut

Outpatient Physical Therapy

http://www.nighterbldg.com -

-

-

Pp Plastic Cups Bubble Rainbow

Aluminum Square Mid Clamp End Clamp for Solar Panel Mounting Structure

Aluminum PV Mounting Solar Panel Mid Clamp

Paper Plate Holder With Cup Holder

Extruded Aluminum Mid Clamp for PV Solar Mounting Structure

Food Paper Bags With Your Own Logo

alphacam.jp

Pp Plastic Cups Bubble Rainbow -

Cricket Practice Net Cargo Safety Net

HDPE Fall Protection Safety Net Construction Plastic Safety Net

Web Slings For Lifting

Cargo Tie Down Straps

New Arrival Olive Nets for Collection

http://www.nighterbldg.com

Plastic Building Construction Scaffold Protection Safety Net

Hanging Garment Rails For Vans

Airline Rail

Plastic Fence Security Orange Plastic Warning Mesh

Truck Bed Stabilizer Bar

Cricket Practice Net Cargo Safety Net -

2500 Kva 2.5 Mva Dry Type Transformer

Wifi Smart Camera

2000 Kva Dry Type Transformer

Wireless Front Door Camera

thrang.kr

30kva 30 Kva Dry Type Step Down Transformer

1500 1600 Kva Dry Type Transformer

Mini Camera

Hidden Cameras For Home

Smart Home Wireless Video Doorbell

630 Kva Epoxy Resin Dry Type Transformer

2500 Kva 2.5 Mva Dry Type Transformer -

High Voltage Post Insulator

4-Chloropropiophenone

Chinese Factory Bmk

http://www.schools.bidyaan.com

1-Boc-3-Piperidinone

Zinc Oxide Lightning Arrester

7-Hydroxy Mitragynine

SF6 High Voltage Circuit Breaker

DC Rated Circuit Breakers

1,4-Butanediol

Molded Case Circuit Breaker

High Voltage Post Insulator -

Container Home Builders

51.2V 200Ah 10kWh LiFePO4 Lithium Battery Stackable

Container House Floor Plans

51.2V 100Ah 5kWh LiFePO4 Lithium Battery Stackable

Prefab Steel Homes

51.2V 100A 10kWh LiFePO4 Lithium Battery Powerwall

http://www.westfalenzucht.de

DEYE 6.14kWh LiFePO4 Lithium Battery RW M6.1

Prefabricated Container Homes

Container House Builders

51.2V 100Ah 5kWh LiFePO4 Lithium Battery Expandable

Container Home Builders -

Aluminum Profiles For Solar Panels

Notoginseng Extract

Polished Electroplated T-Shaped Aluminum Extruded Profiles

Industrial Aluminum Extruded Profiles

Sesame Extract

H-Shaped Groove Aluminum Profile

Rice Bran Extract

Aluminum Alloy Aluminum Extrusion

http://www.warszawa.misiniec.pl

Emblic (Fructus Phyllanthi) Extract

Horse Chestnut Seed Extract

Aluminum Profiles For Solar Panels -

www.budowlani.home.pl

Stainless Steel Dowel Pins

Cable Measuring Machine

Wire Cable Making Machine

18-8 stainless steel dowel pins

416 Stainless Steel Dowel Pins

Stainless Steel Wing Nut

416 Stainless Steel Precision Dowel Pins

Wire Twisting Machine

Spooling Machines

Extruder

http://www.budowlani.home.pl -

EN 50618 Single Core Solar PV Cable

H1Z2Z2-K Tinned Copper Solar Cable

XLPE Tinned Alloy PV Cable

China Wholesale Stainless Steel Check Valve Factory

China Wholesale Stainless Steel 304 Watermeter Fitting Cover Suppliers

Stainless Steel Water Meter Connectors

UL 4703 10 AWG PV Cable

Garden Hose Water Meter

http://www.pstz.org.pl

China OEM Smart Water Meter Suppliers

UL 4703 12 AWG PV Cable

EN 50618 Single Core Solar PV Cable -

www.setsatian.ac.th

China manufacturer/brand

CNC metal sheet bending machine

Intelligent RO Water Filter

Combined Press Brake and Pole Making Machine

Reverse Osmosis RO Water Filter

Under Sink RO Water Filter

Plate roll machine

RO Water Filter for Sink

Sheet metal brake

Whole House RO Water Filter

http://www.setsatian.ac.th -

-

Seals Rubber

11KV Medium Voltage MV Air Insulated Switchgear

13.8KV MV HV Air Insulated Switchgear

Mens Rubber Wedding Bands

Epdm Rubber

12KV SF6 Gas Metal Ring Network Switchgear

Outdoor Vacuum Circuit Breaker (Watchdog Switch)

12KV Fixed AC Metal Enclosed Switchgear

Types Of Gaskets

pgusa.tmweb.ru

Injection Molded

Seals Rubber -

-

Aluminum Travel Luggage

Fabric Soft Suitcase For International Travel

Stylish Fabric Soft Suitcase

Pick And Place Machine Manufacturers

Aluminum Hardside Trolley Luggage

Roomy Fabric Soft Suitcase

agnoli-giuggioli.it

Wave Soldering Machine

Pcb Assembly Line

Table Top Pick And Place Machine

Used Smt Pick And Place Machine

Aluminum Travel Luggage -

portal.knf.kz

Motor Starter Electrical

Dual Dash Cam Built-in Wifi GPS

Car Recorder Front and Rear 2.5k 1080p

30 Amp Motor Starter

Front and Rear Interior Two-Way Camera Car Recorder

2.5K Mirror Dash Cam Backup Camera

Mccb Diagram

Automatic Transfer Switch For Generator

3 Phase Motor Starter

Front and Rear HD Dual Camera Car Recorder

portal.knf.kz -

zscr28 truck curtain roller hanger

zscr25 truck steel curtain hangers roller

Compression Coil Spring

zscr24 truck side curtain bearing wheels roller

zscr27 curtain side truck roller hanger

Large Diameter Springs

High Tension Spring

Touch Light Dimmer

Large Compression Springs

fhbr.web1106.kinghost.net

zscr26 truck curtain hanger roller ball bearing

zscr28 truck curtain roller hanger -

Automotive Lamps Rubber Parts

Spotlights For House

Track Lighting Pendants

Led Recessed Light

Automotive Rubber Parts

Led Ceiling Downlights

Automotive Engine Rubber Parts

White Spotlights

Automotive Wiring Harness Rubber Parts

plot28.com

Automotive Suspension Rubber Parts

Automotive Lamps Rubber Parts -

Wood Shoe Remover

No Tie Shoelaces

Fabric Filter Air Cleaning Valve

Shoe Shield Crease Two Layers

Shoe Brush For Cleaning

Dust Removal Pulse Solenoid Valve

http://www.detliga.ru

Waterproof Liquid Shoe Polish

Air Cleaning Valve

Piston Pulse Fabric Filter Cleaning Valve

Compact Pulse Valve

Wood Shoe Remover -

tongiljuryu.co.kr

Outdoor Rattan Chair

Flat Head Torx Drive Self Tapping Screw

Flat Head Tapping Screw Type F

Flat Head Self Tapping Screw High Low Thread

Commercial Outdoor Seating

Outdoor Dinner Chair

Outdoor Rattan Corner Sofa

Pan Head Tapping Screw Type F

Cross Recessed Pan Head Tapping Screws With Collar

Garden Furniture Lounge Set

tongiljuryu.co.kr -

Efficient Coating Solenoid Spray Gun

Exquisitely Designed Solenoid Spray Gun

Multifunctional Heat Gun

Classic Design Heat Gun

Multi-Purpose Adjustable Solenoid Spray Gun

Blue Sequin Fringe Skirt

Ladies Stretch Vest Tops

Sequin Top

Black Wool Coat

portugalia.dveri.bg

Short Sleeve Cotton T Shirts

Efficient Coating Solenoid Spray Gun -

Women Skin-friendly Sports Leggings

Ballistic Shields

Brown Plaid Pattern Sports Bra

lioasaigon.vn

Ordinary Anti-Riot Shield

Women Simple Blue Sports Leggings

Cz-Style Anti-Riot Shield

Holding A Riot Shield

Women Violet Sports Leggings

Polycarbonate Anti-Roit Self Defense Arm Shield

Women Black Straight Sports Leggings

Women Skin-friendly Sports Leggings -

Kraft Paper Bags

Cork Shopping Bag

Non Woven Insulated Shopping Bags

Non Woven Drawstring Bag

Portable Touch Screen

High Quality Cemented Carbide Nozzle

optselmash.myjino.ru

Tungsten Carbide Wear Inserts

Cooler Shopping Bag

Tungsten Carbide Round Bar

Tungsten Carbide Wear Sleeve Bushing

Kraft Paper Bags -

2 Position Selector Switch Pushbutton

Nylon Plastic Anchor

Pan Head Screw

sceaindia.org

Plastic Pe Wall Anchor

Threaded Metal Rod

Rotary 2 Position Selector Key Switch

Appliances 2 Position Selector Rotary Switch

2 Position Selector Switch

Chemical Anchor Studs

Black Circular Plastic Selector Switch 2 Position Pushbutton

2 Position Selector Switch Pushbutton -

-

Cooling Aluminum Skived Wave Water Cool Heat Sink

Al Heat Sink

TSP Cas No. 7632-05-5

ATSP Cas No. 7632-05-5

TSP Cas No. 7601-54-9

Citric Acid Mono

saidii.co.kr

Heat Sink For Welding Machine

Skived Copper Heatsink

ATSP Cas No. 7601-54-9

Led Street Lamps Aluminium Heat Sink

Cooling Aluminum Skived Wave Water Cool Heat Sink -

Electromagnetic Disc Brake

Dust and Dust Filtration Filter Cloth

imdp.tempsite.ws

Heat Exchanger For Hydraulic Oil

Irrigation Filtering Sediment and Weeds Filter Cloth

Hydraulic Water To Air Oil Cooler

Dehydration of Materials Containing Water Filter Cloth

Diaphragm Replacement Kit for 1.5 Inch Pulse Jet Valve

Aluminum Radiator

Water Biological Filtration Filter Cloth

Air Cooled Industrial Water Chiller

Electromagnetic Disc Brake -

Lollipop Candy Manufacturer

CFR Carbon Film Fixed Resistors

Bubble Gum

SQM Cement type resistors

JRX Heated Cement Resistors

CCR Carbon Film Fixed Resistors

Liquid Fruit Jam Supplier

Whistle Lollipop Candy Supplier

journal.fujispo.com

Chinese Lollipop Candy

Heated Cement Resistors

Lollipop Candy Manufacturer -

Misunderstandings of CNC parts processing

Pet Dog Cage

Small Dog Cage

lavidamata.xyz

Shoe Vamp Knitting Machine

Led Grow Light 1000w

Metal Puppy Cage

The structure of the flat knitting machine

Outdoor Dog Crate

Processing steps of CNC parts

42 Inch Dog Crate

Misunderstandings of CNC parts processing -

Concrete Additives

Phpa For Drilling Mud Additive

Basf Fl-34 Substitute

3.95 Inch Square IPS TFT 480*480 SPI+RGB 50 Pin with 2.5D CTP FT5426

Well Cementing Additive

3.5 Inch IPS TFT 320*480 SPI/MCU/RGB ILI9488 50 Pin with RTP

Silicone Antifoam Agent

3.5 Inch TN TFT 320*480 SPI/MCU/RGB HX8357D 50 Pin with RTP

3.97 Inch IPS TFT 480*800 MIPI ST7701S 30 Pin with CTP

3.5 Inch TN TFT 320*480 SPI/MCU/RGB ILI9488 50 Pin with CTP

Concrete Additives -

Jar

8.0inch FHD 1200*1920 LTPS TFT LCD module

1.54 inch 320*320 IPS TFT LCD module

Diod Hair Removal Laser Machine

1.44 inch 128*128 TN TFT LCD module

2.31 Inch TN TFT Display 320*240 8/16bit MCU 36 Pin

Bottle Spray

4 Handle Fat Freeze

Plastic Travel Water Bottle

5.0 inch 800*480 Sunlight Readable IPS TFT LCD module

Jar -

Luxury Stainless Kitchen Sink

Drop-in Kitchen Sinks

Double Bowl Kitchen Sinks

Neatcell Laser

Black Gold Stainless Steel Single Basin Concealed Sink

Ultrasonic Skin Spatula

Glow Pen Filler

Ultrasonic Skin Spatula

cryolipolysis machine

Automatic Gunmetal Glass Rinser for Sink and Nano Coated Sink Bar

Luxury Stainless Kitchen Sink -

Sewage Treatment Equipment

Dc Photovoltaic Cable

Daf Machine For Wastewater Treatment

Single-Core Tinned Copper Multi-strand Cable PV

Sewage Treatment Equipment

Tinned Copper Photovoltaic Solar Energy

Pv1-F Single-Core Tinned Copper Multi-strand Cable

Compact Sewage Treatment

Three Phase Five Wire Copper Core Flame Retardant

Papermaking Sewage Treatment Equipment

Sewage Treatment Equipment -

Polypropylene Filter Cloth

Filter Paper For Filtration

4.41 FHD TFT Display

240*320 Sunlight Readable Tft Lcd

Filter Paper For Filtration

Women's Long-sleeve Beige Top Cotton Blend Crewneck Pullover Soft Comfortable Plain Casual Shirt

2.4 inch Tft lcd Display

Stylish Women's Zip-up Hoodie – Versatile Half-zip Sweatshirt Modern Oversized Design Cozy Cotton Fabric

FHD Tft Lcd

4.41 FHD Lcd

Filter Paper 150mm

Oversized Fit Available In Plus Sizes Perfect For Daily Wear And Lounging Vibrant Custom Color Ribbed Sweatshirt Oversize

Custom Logo High-quality Women's Dark Hoodie And Trousers Set Winter Clothes In 300gsm 400gsm 500gsm Options

kids.ubcstudio.jp

Chemistry Lab Filter Paper

Women's Beige Hoodie And Pants Lounge Set High-quality Cotton Custom Logo Street Style Comfort Fit Winter Apparel

Polypropylene Filter Cloth -

JF-3 Surface Stress Meter

High-quality Cotton Hoodie For Women – Customizable Oversized Sweatshirt Warm Fleece Lining Streetwear Chic

touch screen lcd display module

http://www.softdsp.com

5 inches tft lcd

touch screen TFT LCD display module

Edge Stress Profiling

IPS TFT display

Surface Stress Measurement Validation

TFT LCD supplies

Custom Color Oversize Men's Crew Neck Sweatshirt Comfort Fit Cotton Blend Pullover High Quality Comfortable And Casual

Glass Surface Stress Measuring System

Casual Crew Neck Sweatshirt For Men – Soft Cotton Pullover For Everyday Wear Sportswear Men Workout Jogging Sweatshirts

Unisex Cotton Hoodies Casual Oversize Pullover Comfort Streetwear Solid Color Fashion For Women And Men In Multiple Colors

Men's Winter-ready Thick Sweatshirt Heavyweight Crew Neck Pullover For Warmth Oversized Drop Shoulder Sweatshirt

Collimation Telescope Test Traceability

JF-3 Surface Stress Meter -

Men's High-quality Cotton Hoodies Assorted Colors Unisex Oversized Streetwear Sweatshirts Custom Plain Hoodie Collection

Men's Solid Black Hoodie High-quality Cotton Streetwear Essentials Anti-shrink Unisex Hoodie Custom Oversized Fit

Christmas Paper Star Lanterns

Solid Color Casual Hoodies Men 2024 Sweatshirt Unisex Pullover Heavyweight Streetwear

Recycled Plastic Extruder

Pe Extruder

dblink.co.th

Printed Star Lanterns

Paper Star Lanterns

Screw Extruder Machine

Men's Distressed Black Full Zip Up Hoodie High-quality Streetwear Vintage Acid Wash Hoodie Oversized Unisex Cotton Jacket

Co Extruder Machine

Soft Peach Crewneck Sweatshirt Unisex Casual Cotton Men's Fashion Streetwear Top

White Paper Stars

Lab Plastic Extruder

Paper Star for Christmas Tree

Men's High-quality Cotton Hoodies Assorted Colors Unisex Oversized Streetwear Sweatshirts Custom Plain Hoodie Collection -

Oversized Customizable Logo Hoodie In Tan For Men's Street Fashion Comfort Fit Cotton Pullover With Kangaroo Pocket

Women's Casual Fleece Hoodie And Jogger Set Winter Clothes High Quality Cotton Hoodie Two Piece Set Loungewear

Liquid Filter Bag Multifilament

Urban Art Green Hoodie For Men With Puff Print Design Street Style Cotton Sweatshirt With Message

PTFE Filter Bag Sewing Thread

Women's White New York Print Sweatshirt Casual Oversized Pullover Streetwear Fashion Top Comfortable Cotton Blend

Two Side Planer

Band Saw Machine

Women's Cotton Tank Top Joggers Set Comfortable High Quality Loungewear Sleeveless Crop Top With Soft Sweatpants

http://www.edzokepzo.hu

Filter Bag Sewing Thread Monofilament

Liquid Filter Bag Monofilament

Surface Planer Woodworking Machine

Mortiser

Aramid Sewing Thread

Shaping Machine

Oversized Customizable Logo Hoodie In Tan For Men's Street Fashion Comfort Fit Cotton Pullover With Kangaroo Pocket -

Truck Diesel Engine Fuel Filter for Volvo Truck Heavy Truck

gebo.vn

Artridge Oil Fuel Filter for Fuel Pump Dispenser

Truck Spare Engine Parts Fuel Filter Bw5073

China Factory Streetwear Oversized Funny Print Women T Shirt Hip Hop Metal Rock Gothic Women T Shirt

God's Favorite Rhinestones Decorate Sexy Clothes Vintage Tops T Shirts Slim Short Sleeve Crop Top Women Tshirt

Cups Frozen Yogurt

New Design Customization Logo High Quality Long Dress Breathable Cotton Oversize Street Woman Tshirt

Ice Cream Bowls

Truck Fuel Filter FF5776 for Diesel Engine Spares Parts

Ice Cream Cups

Disposable Hot Cups

Volvo Filter Set 85137594 Filter

Ice Cream Bowls

Custom Oversized Streetwear Hip Pop Heavyweight Women T-shirt New Design Spider Women Slim T Shirt

New Fashion Fans Music Concert Customization Logo Summer Women T Shirt Taylor Printed Woman T-shirt

Truck Diesel Engine Fuel Filter for Volvo Truck Heavy Truck -

Stylish Burgundy Hoodie With Fiery Graphic Women's Fashion Pullover Soft Cotton Streetwear Athletic Hoodie Perfect For Casual

Pe Pipe Plastic Extruders Machine

Rhinestone Hoodie Women's Embellished Elephant Graphic Zipper Hoodie High-quality Streetwear

Women's Waffle-texture Loungewear Set 2024 Custom Crop Hoodie And Sweatpants High-quality Casual Winter Clothes

System Protection

16mm-63mm Pe Pipe Machine

Crash Protection Sleeve

3 Layers Pe Pipe Machine

me.mondomainegratuit.com

Fashion-forward Sleeveless Polo Shirt For Women Customizable Logo Golf Tennis Attire In Playful Prints.

Filtration Membrane Support

Crush Shield

Self Closing Sleeve

Gas and Water Pipe Production Line Machine

Elegant Pink Women's Polo Shirt With Striped Details Perfect For Casual Office Wear Or Outdoor Sports

Hdpe Pp Pe Ppr Pipe Machine

Stylish Burgundy Hoodie With Fiery Graphic Women's Fashion Pullover Soft Cotton Streetwear Athletic Hoodie Perfect For Casual -

Green Tea Chunmee Tea

Corrugated Hose

Catalytic Converter Exhaust

Plus Size Oversized T-shirts Women Street Personality Printed Cotton O-neck Breathable Tops Loose Short Sleeve Summer

Large Car Cover

China Factory Wholesale I Was Normal 3 Cats Ago Print Women T-shirts New Fashion Casual Streetwear Women T-shirts

Black Tea

Catback Exhaust

Customization Vintage Y2k Streetwear Mineral T-shirts Quality Acid Wash Washed Print Women T Shirt

Factory Direct Supply Customization Logo I Was Normal 3 Cats Ago T-shirts Multi Colors Casual Daily Wear Women Tshirt

Green Tea Gunpowder Tea

Fashion Baby Tees Y2k Streetwear O-neck Short Sleeve Letter White Crop Top Summer Sexy Women T Shirt

http://www.sceaindia.org

Green Tea EU Standard

Suv Seat Covers

Famous Tea

Green Tea Chunmee Tea -

Contemporary Printed Men's T-shirt Loose And Comfortable Men's T-shirt Fashion Top Suitable For Street Fashion Shirts

Youth Stylish Hoodies Cozy Purple Cotton Sweatshirt And Pants Casual Children's Sportswear Kids Soft Two-piece Outfit

Carpal Tunnel Brace

VT-901 PCB

8MM Thick PCB

Contemporary Men's Street Style Tee With Unique Graffiti Artwork High-quality Casual Wear

Neck Support Collar

High Thermal Conductivity PCB

Soft Cervical Neck Collar

Breathable Ankle Brace

High TG PCB

Alumimum Crutches

Toddler Boys' Two-piece Clothing Soft Cotton Hoodie And Pants Sets For Loungewear Eco-friendly Solid Color Outfits

12OZ Heavy copper PCB

Men's Bright Red Cotton Tee Simple Solid Color Soft Crew Neck Everyday Top Cotton Plain Casual Wear

http://www.wiryei.co.kr

Contemporary Printed Men's T-shirt Loose And Comfortable Men's T-shirt Fashion Top Suitable For Street Fashion Shirts

Comentar

Você precisa fazer o login para publicar um comentário.

ojpsiowfx

Preços dos combustíveis: controvérsias, acionistas e políticas

ojpsiowfx http://www.g7o1ymp65j87yyyc4085x1x2697opvq8s.org/

aojpsiowfx

[url=http://www.g7o1ymp65j87yyyc4085x1x2697opvq8s.org/]uojpsiowfx[/url]