Há um preço internacional do petróleo? Financeirização e combustíveis

Le Monde Diplomatique

A ciranda financeira de aplicações apostando contra as variações de preços ainda não definidos, atraindo recursos de outros mercados com aplicações mais tradicionais, foi possibilitada por mudanças regulatórias importantes. Estas reduziram os controles das aplicações, tanto dos fundos de pensão e outros investidores institucionais, que geralmente se mantinham distantes dos mercados de commodities, considerado muito arriscado, como dos bancos que passaram a operar com gigantescas taxas de alavancagem.

Agora, no início dos anos 2020, vivemos uma outra transformação no mercado de petróleo, de contornos ainda indefinidos, com uma grande contração da demanda que limita a lógica rentista dos seus preços, aumentando a importância dos seus custos, assim como uma crescente militância de fundos financeiros, querendo se afastar da exposição ao setor, fugindo de um risco de desvalorização dos ativos no futuro, se a transição energética se acelerar.

» Leia também outros artigos sobre Geopolítica. Clique aqui.

Os aplicadores em ações esperam dividendos e crescimento das empresas, os aplicadores em renda fixa esperam um fluxo regular de rendimentos com regras pré-definidas. Os aplicadores em contratos futuros[1] de petróleo esperam ganhar com as diferenças entre preços no tempo, entre diferenciais de tipos de petróleo e entre o produto e os derivados. O aplicador nos mercados futuros procura acertar sua aposta na direção dos preços, que ainda não existem e serão determinados somente no futuro.

Tanto as ações, como os bonds, são ativos financeiros, com valor intrínseco, – seja o valuation das companhias ou da qualidade do fluxo de caixa do bond – cuja propriedade é transferida com compras e vendas. Os contratos futuros do petróleo não. Eles não têm valor intrínseco, sendo muito mais apostas (bet) nos preços futuros, transferindo os riscos para os seus detentores.

Esse chamado “preço internacional do petróleo” tem, portanto, cada vez mais características financeiras, sem refletir diretamente as forças de oferta e demanda física do petróleo e dos derivados, como sonha a vã filosofia do senso comum.

A volatilidade dos preços alimenta os mercados financeiros. Apareceram os chamados Wall Street refiners, operadores do mercado que transacionavam volumes maiores de papeis do que o volume físico do produto. Cresce a utilização de benchmarks para marcar os preços dos contratos, mesmo que não tivessem qualquer relação com a troca física entre produtores e refinadores.

A maior parte das transações com contratos futuros não é realizada com o propósito de movimentar fisicamente a mercadoria, mas principalmente para fins de hedging, especulação ou investimentos financeiros. Surge inclusive um novo tipo de investidor: aquele especializado em índices de preços de commodities.

Os Commodity Index Traders (CIT) não diferenciam os preços específicos de cada commodity, fazendo seus movimentos em linha com o conjunto dos tipos de contratos que constituem o portfólio do índice. Nos primeiros anos do século XXI, pelo menos até a crise de 2008-2009, esses aplicadores dominaram a definição dos chamados preços internacionais, perdendo importância depois da crise, sendo substituídos pelos fundos especulativos da própria mercadoria petróleo, as ações das empresas petrolíferas e os papeis de dívidas emitidas por elas, privadas e estatais, com ou sem investment grade, lastreadas em fluxos de vendas futuras do produto, alterando completamente a estrutura dos Exchange, que deixaram de ser controlados por grandes produtores e consumidores de petróleo, para depender mais e mais das decisões dos bancos de investimento e fundos financeiros, com diferentes horizontes temporais para seus retornos e diferentes apetites para o risco.

Por sua vez, os conflitos entre os gestores das grandes empresas e grupos de acionistas sempre existiram e têm se intensificado nos últimos tempos. De um lado, as pressões para resultados imediatos, com o máximo de pagamento de dividendos e redução das dívidas. De outro, a expansão das questões de sustentabilidade afetando as decisões, com ênfase nas questões de longo prazo, como investimentos na expansão de fontes renováveis de energia e as medidas de ESG (Environmental, Social and Governance), que trocam parte dos retornos de curto prazo por retornos sustentáveis de longo prazo.

A busca de retornos imediatos versus estabilidade do crescimento de longo prazo e as contradições entre sustentabilidade e rentabilidade são clássicos terrenos dessa disputa. Notem que não estou me referindo a controladores e minoritários, nem entre interesses privados e governamentais. Estou me relacionando com conflitos no horizonte dos investimentos e na melhor forma de chegar aos seus resultados.

O caso recente da troca do comando da Petrobras pode ser um exemplo desse tipo de conflito. Há aqueles que querem que a empresa se aproveite ao máximo dos ciclos de alta dos preços e amplie a sua parcela na apropriação da renda petroleira, mesmo que isso crie sérios problemas para seus consumidores e sustentabilidade de longo prazo. Há aqueles que querem reduzir investimentos, fatiar a companhia, concentrando na produção de petróleo cru e surfar na elevação dos preços do produto primário, mesmo que em um momento posterior os preços também caiam.

Alguma história da internacionalização dos preços do petróleo[2]

Uma das características dos anos do pós-guerra foi a multiplicação da capacidade de refino, que cresce quatro vezes de 1950 a 1970, mudando radicalmente a localização das refinarias, que se deslocam das áreas produtoras para se aproximar dos mercados consumidores.

Além da relocação espacial, o refino sofreu uma outra mudança importante com a diminuição do controle das grandes companhias integradas, criando um mercado para compra e venda de petróleo para os refinadores sem produção própria.

Nas décadas de 1960 e 1970, os países produtores, proprietários das estatais principais produtoras do mundo, passaram a utilizar seus níveis de produção como forma de influenciar os preços de transações com o petróleo, provocando os choques de preços de 1973 e de finais dos anos 1970. Ações de Estado eram definidores dos preços.

As empresas privadas, com forte apoio de seus Estados e forças armadas, reagiram, buscando diversificar fontes de suprimento, investindo fortemente no Mar do Norte, no offshore em diversos países e em outras áreas para garantir acesso a novos recursos de hidrocarbonetos, em crescente demanda.

Outra forma de reação foi a consolidação de pontos de Exchange, para trocar contratos de curto, médio e longo prazo, com um forte componente financeiro que passou a determinar fortemente as cotações dos benchmarks internacionais. Os centros decisórios dos preços deixaram de ser o Texas, Oriente Médio, Venezuela, países produtores, deslocando-se para as bolsas de Nova York, Londres e mais recentemente de Shangai.

As negociações financeiras dos contratos futuros, que nunca se transformarão em movimentação física de petróleo, passaram a ser muitas vezes maiores do que a entrega dos barris produzidos aos seus consumidores.

O mundo do petróleo do final do século XX e início do XXI era muito diferente do que predominava no século anterior. As grandes reservas e a grande produção estavam sob o controle das empresas estatais, com as grandes empresas privadas associadas a essas, e o refino se diversificava perto dos mercados consumidores nos Estados Unidos e nos países da OCDE.

A capacidade de refino instalada na América Latina, África, Ásia fora do Japão e Coreia e no próprio Oriente Médio é inferior às necessidades de consumo doméstico desses países, tornando-os potenciais mercados importadores dos derivados produzidos nos países ricos, não produtores de petróleo.

É o predomínio do velho modelo de deslocar a produção primária para os países periféricos, adicionar valor nos países centrais e exportar os produtos processados de volta para os pobres da periferia.

Nos tempos do domínio das Sete Irmãs e mesmo durante os anos iniciais da força dos países da Opep, os contratos spot, em que vendedores e compradores independentes, geralmente não integrados, realizavam transações específicas, sem contratos longos, eram raros, mas começaram a crescer, com o avanço da produção internacional fora das Sete Irmãs e com a pulverização de refinarias não integradas com a produção upstream.

Preços do petróleo e margens do refino: preço do consumidor final

O petróleo não é um produto homogêneo, nem as refinarias têm as mesmas unidades de processo, dando um mix de produtos diferentes. Os petróleos diferem por várias características, sendo as mais importantes a densidade e o teor de enxofre. Petróleos mais pesados exigem refinarias mais complexas para produzir derivados mais leves e petróleos mais ácidos exigem unidades de processo para evitar corrosão e poluição, contraindo, em ambos os casos, as margens dos refinadores, que se ajustam na precificação da matéria prima.

Os mercados de derivados de petróleo apresentam estruturas industriais distintas, com graus de concentração diferenciados e com precificações no varejo diferentes em cada região, tipo de produto, estação do ano e fase do ciclo econômico.

Os movimentos dos preços dos derivados e do petróleo cru, apesar de manterem uma certa relação com os ciclos dos preços do petróleo cru, não são simétricos nas fases dos seus ciclos.

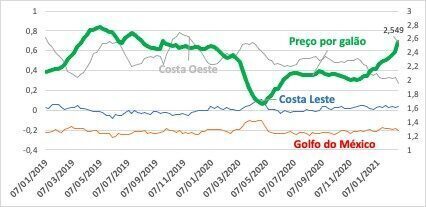

A Figura 1 ilustra as diferenças dos preços da gasolina no varejo dos postos norte-americanos nas Costas Leste e Oeste e no Golfo do México em relação à média de preços nacionais nos Estados Unidos, mostrando que há maiores flutuações na Costa Oeste, onde os preços são sistematicamente mais altos do que no Golfo do México, onde eles são sistematicamente menores do que a média nacional. Não há um comportamento simétrico dos preços nas regiões e na média nacional, com uma certa estabilidade nas diferenças regionais, mesmo com a elevação dos preços que ocorreu no segundo semestre de 2020.

Uma das explicações para as diferenças estruturais dos preços no varejo é a política tributária dos estados, especialmente motivadas por razões ambientais, com o Golfo do México mais protetora dos combustíveis fósseis, enquanto na California e Costa Oeste há restrições a esses combustíveis aumentando os custos dos derivados nas bombas de gasolina.

O importante a destacar é que os preços para os consumidores finais de gasolina não seguem instantaneamente as variações dos preços do petróleo internacional, que é o principal componente da explicação das variações da média dos preços nacionais. No início da pandemia, os preços para os consumidores finais na média nacional caíram bastante sem que isso se refletisse nas maiores regiões consumidoras, que aumentaram suas diferenças com os preços de outras regiões. Na subida dos preços, ao final de 2020, também as diferenças regionais não se alteraram significativamente, apesar da queda consistente das diferenças dos preços da Costa Oeste, em relação à média do país.

Figura 1 – Diferença dos preços da gasolina na bomba entre o Golfo do México, Costa Leste e Costa Oeste dos EUA em relação à média dos preços nacionais. Jan 2019-Fev 2021. Preço por galão EUA em US dólar (eixo direito).

Fonte: IEA.

Para fins de ilustração, também a Figura 2 apresenta os preços da gasolina nas bombas, no final de fevereiro de 2021, convertidos em dólares americanos de alguns países, levantados pela consultoria Global Petrol Prices[3].

A diferenciação dos preços da gasolina nas bombas dos postos dos países é muito grande, mesmo dentro de cada continente. Na África, a República Centro Africana tem os maiores preços e Angola os menores. Na Ásia, os extremos são ocupados por Hong Kong e Malásia, enquanto na Europa os recordistas de preços altos são a Holanda e Noruega, com o menor preço no Cazaquistão.

Na América do Sul e Central, os preços da gasolina variam de quase dois litros de gasolina brasileira[4] em Barbados, até quase nada (0,02) na Venezuela. A dispersão continua na América do Norte entre 1,25 litros no Canadá e 0,88 litros nos Estados Unidos.

Há uma coincidência dos preços baixos ocorrerem principalmente em países produtores de petróleo, ainda que eles estejam também em alguns países de preços altos, especialmente na Europa que utilizam da tributação para reduzir o consumo de combustíveis fósseis, numa aceleração da transição energética. É o caso da Noruega e Dinamarca, por exemplo.

Na Figura 2 também são apresentadas as posições ordenadas dos países em termos da produção de petróleo mundial e da capacidade instalada do refino em 2019. Verifica-se que entre os países com preços mais altos nas bombas não há nenhum dos catorze maiores produtores de petróleo, nem esses países apresentam capacidade de refino acima dos primeiros treze maiores refinadores do mundo, com sua maioria se concentrando nas faixas mais baixas da ordenação por capacidade de destilação dos seus parques de refino. Entre os países com preços mais baixos, encontram-se muitos produtores de petróleo e refinadores, em maior proporção do que entre os países de preços mais altos.

Nessas circunstâncias é muito difícil falar de “um” preço internacional de gasolina. Há vários preços, refletindo às distintas estruturas tributárias, políticas de abertura dos mercados domésticos e relação entre produção e refino, além do grau de concentração industrial do setor.

Figura 2 – Dados de preços de gasolina no varejo em 22/02/2021 em alguns países ordenados por sua produção de petróleo e continentes. Países com os maiores preços e menores preços de gasolina no varejo.

Fonte: Global Petrol Prices.

Um outro elemento a ser considerado é o comportamento do crack spread, diferença entre preço de derivados e do petróleo cru, que influi nas transações de mercados futuros de derivados de petróleo. As refinarias privadas estão mais interessadas nessas diferenças do que no preço de paridade de importação dos seus produtos ou dos preços absolutos de sua carga a ser processada.

Os mercados financeiros oferecem vários papéis que possibilitam operações de hedge contra os riscos de variação dessas assimétricas mudanças dos preços dos produtos e do principal insumo. Um dos mais famosos é o 3:2:1 crack spread, que expressa a diferença do preço por barril de três contratos futuros de petróleo, dois de gasolina e um de diesel com baixo teor de enxofre, representando as relações físicas de uma refinaria típica nos Estados Unidos.

Um outro típico spread é a diferença entre o preço futuro da gasolina RBOB[5] e o preço futuro do petróleo Brent. Os contratos futuros, negociados agora no início de março, apontam para julho de 2021 um elevado aumento desse diferencial, que poderá chegar a US$ 17,11 por barril acima do preço do petróleo Brent. Em meados do ano passado, no auge da primeira onda da pandemia, esses contratos apontavam para meados de 2021 spreads para a gasolina em torno de US$ 9 por barril.

Evidentemente que os preços dos mercados futuros não necessariamente se realizarão, mas representam as expectativas nesse momento para onde eles deverão se mover, nada apontando para uma redução.

Também é evidente que esse comportamento reflete de forma especial o que acontece no mercado dos Estados Unidos, não necessariamente se repetindo da mesma forma em todos os mercados de derivados do mundo.

Se, em cima disso se introduz a variação das taxas de cambio e os custos de internação dos produtos para o mercado brasileiro, os impactos disruptivos desse choque de preços sobre o orçamento dos consumidores e estrutura de custos da economia serão dramáticos.

O caso Petrobras: ações, política de preços e importações

As ações da Petrobras despencaram mais de 21% em um dia depois do anúncio da troca do CEO da companhia, mas se recuperaram de 8% no dia seguinte, antes da decisão sobre a sucessão empresarial, enquanto o Conselho de Administração estava reunido. Foram bilhões de reais que trocaram de mãos nas bolsas de valores. Nessa enorme volatilidade, muitos intra-day traders fizeram fortunas.

Há denúncias de insider information que configuram fraudes, mas mesmo nas operações legais, muitos ganharam e outros perderam. Há notícias que os fundos de investimento long biased tiveram muito menores perdas do que aqueles que atuaram no curto prazo.

Um dos argumentos dos que defendiam a manutenção plena da Paridade dos Preços de Importação (PPI) era a possibilidade de a Petrobras aumentar seus lucros com uma apropriação ainda maior da renda petroleira, que determinaria os preços domésticos pelos preços internacionais, adicionados dos custos de internação, dando, portanto, oportunidade para os importadores de derivados realizarem suas operações, também capturando parte da renda, incluindo margens sobre sua infraestrutura logística.

Para os acionistas da Petrobras, os lucros se traduziriam em redução da alavancagem e aumento dos dividendos, valorizando as ações, com maiores compras de lotes nas bolsas. A entrada de capital estrangeiro na bolsa se daria essencialmente como um investimento especulativo, sem impactos diretos sobre o funding da empresa e sem efeitos diretos no investimento produtivo brasileiro. Uma festa para os que vivem de rendas financeiras.

Vamos aos fatos. Os prejuízos da Petrobras com uma suavização da curva de preços domésticos só ocorreriam se os preços de vendas dos derivados no mercado interno fossem inferiores ao custo dos produtos refinados, especialmente seus custos unitários por barril. A integração vertical do parque de refino da Petrobras e os investimentos já realizados para aumentar a capacidade de conversão, viabilizando o processamento de petróleo nacional, possibilitam a utilização de petróleo nacionalmente produzido, contabilizado a custos e não a preços internacionais, com uma potencial perda de oportunidades de ganhos, se a produção fosse destinada às exportações e se os preços internacionais dessem uma margem maior do que a venda dos derivados no país.

A suavização dos preços dos derivados ex-refinery estabiliza os ciclos de preços, harmonizando o fluxo de caixa da empresa em um mercado em que ela é praticamente, ainda que não legalmente, monopolista. O aumento dos custos do petróleo exportado, por exemplo, com uma tributação maior, seria uma forma de estimular esse uso doméstico do petróleo nacional, aumentando a utilização da capacidade instalada das refinarias e reduzindo a dependência de custos de cargas processadas com o uso de petróleo nacional.

É claro que esse poder de monopólio real da Petrobras teria que ser contrabalançado por uma regulação que impedisse exageros por parte da companhia, principalmente nos momentos de subida dos preços, mas também na lentidão da queda dos preços. Isso não quer dizer que o ajuste instantâneo seja melhor do que o ajuste defasado.

Essa política pressupõe a integração vertical do refino e produção de petróleo e um certo isolamento do mercado doméstico das importações de derivados. A abertura total, com estímulos aos importadores de derivados, faz com que o teto do preço doméstico seja determinado pela PPI, tanto na alta, como na baixa dos preços aumentando a volatilidade no fluxo de caixa.

No caso da Petrobras, a venda das refinarias e também da sua infraestrutura logística de terminais e dutos, inviabiliza qualquer interferência nos preços, submetendo irremediavelmente os preços domésticos às flutuações internacionais dos preços do petróleo e dos derivados. Sim, porque as margens dos derivados – as diferenças entre os preços de venda e os custos do petróleo cru, antes da refinação – têm seus ciclos próprios, que dependem do clima, da situação geopolítica, de acidentes naturais e de condições logísticas dos vários mercados, variáveis completamente distantes dos movimentos da oferta e demanda de derivados no mercado nacional.

Os novos membros do Conselho de Administração e o general Silva e Luna terão desafios enormes de gerenciar o conflito distributivo da renda petroleira e as lógicas de retornos curto prazistas ou sustentabilidade de longo prazo para a política de preços, que não pode ser separada da política de refino, de comercialização e de integração ou desintegração vertical da empresa, além da regulação das importações e exportações de petróleo e derivados. Não basta mudar o CEO.

José Sergio Gabrielli de Azevedo é professor aposentado da UFBA, pesquisador do Instituto de Estudos Estratégicos de Petróleo, Gás Natural e Biocombustíveis Zé Eduardo Dutra (INEEP) e ex-presidente da Petrobras (2005-2012).

Fontes:

[1] Definidos como contratos entre duas partes, – geralmente entre o detentor do título e a Bolsa em que ele é transacionado, – sobre um ativo subjacente, a ser entregue numa data futura (vencimento), por um preço previamente acordado (preço futuro). Podem ser transacionados até o vencimento com terceiras partes e não necessariamente precisam da entrega física no vencimento.

[2] Fortemente lastreado em trabalho ainda inédito: GABRIELLI DE AZEVEDO, J. S. (2021). Mudanças dos sistemas de preços do petróleo: crescente financeirização [Working Paper (ainda não publicado)].Textos para Discussão, 57 p. INEEP. Rio de Janeiro

[3] A amostra original conta com dados de 167 países, mas aqui são apresentados dados daqueles 15 países com preços mais altos de gasolina nas bombas e os 15 de preços mais baixos da amostra acima referida. https://pt.globalpetrolprices.com/gasoline_prices/

[4] Conversão dos preços em dólar em proporções do preço brasileiro de 0,844 dólares por barril em fevereiro de 2021.

[5] Reformulated Gasoline Blendstock for Oxygen Blending, uma corrente intermediária utilizada para produzir vários tipos de gasolina, antes de aditivos, indicador muito utilizado nos EUA.

Artigo publicado originalmente no Le Monde Diplomatique.

Comentar

Você precisa fazer o login para publicar um comentário.